Sie sind hier: Home > Steuertipps > Einzelansicht

Altersentlastungsbetrag – Der Steuerfreibetrag für Rentner

Der Altersentlastungsbetrag errechnet sich aus dem Arbeitslohn und der positiven Summe der übrigen Einkünfte und wird nach Vollendung des 64. Lebensjahres gewährt.

Unter bestimmten Voraussetzungen wird die Summe der Einkünfte eines Steuerpflichtigen um den Altersentlastungsbetrag gekürzt. Dieser muss nicht gesondert beantragt werden, sondern das Finanzamt prüft und berücksichtigt den Altersentlastungsbetrag bei der Durchführung der Veranlagung ohne vorherigen Antrag automatisch.

Voraussetzungen für den Altersentlastungsbetrag

Der Altersentlastungsbetrag wird einem Steuerpflichtigen gewährt, wenn er vor Beginn des Kalenderjahres, in dem er sein Einkommen bezogen hat, das 64. Lebensjahr vollendet hat (§ 24a EStG). Er wird unabhängig davon gewährt, ob der Steuerpflichtige unbeschränkt oder beschränkt steuerpflichtig ist.

Berechnung des Altersentlastungsbetrages

Um den Altersentlastungsbetrag für einen Steuerpflichtigen berechnen zu können, muss zunächst die entsprechende Bemessungsgrundlage ermittelt werden.

Bemessungsgrundlage =

Arbeitslohn (Bruttobetrag der Einkünfte aus nichtselbständiger Arbeit)

+ positive Summe der übrigen Einkünfte

Allerdings werden hierbei folgende Bezüge und Einkünfte nicht berücksichtigt:

- Versorgungsbezüge i. S. d. § 19 Abs. 2 EStG

- Einkünfte aus Leibrenten

- Leistungen aus einer betrieblichen Altersversorgung

- Leistungen eines Pensionsfonds

- Kapitalerträge, die dem gesonderten Steuertarif unterliegen

Auch steuerfreie Einkünfte sind hierbei nicht einzubeziehen.

Die Einkünfte aus Kapitalvermögen werden bei der Berechnung des Altersentlastungsbetrags nur berücksichtigt, wenn sie der tariflichen Besteuerung unterliegen.

Hat der Steuerpflichtige sowohl positive als auch negative Einkünfte erzielt, werden diese bei der Ermittlung des Altersentlastungsbetrags saldiert. Ist der Saldo negativ, dann werden die anderen Einkünfte nicht berücksichtigt.

Der Altersentlastungsbetrag und demnach auch seine Bemessungsgrundlage ist für jeden Ehegatten gesondert zu ermitteln und anzuwenden. Eine Übertragung nicht ausgeschöpfter Höchstbeträge zwischen Ehegatten ist nicht zulässig. Ebenso findet keine Verrechnung von positiven Einkünften des einen Ehegatten mit negativen Einkünften des anderen Ehegatten statt.

Die Höhe des Altersentlastungsbetrages

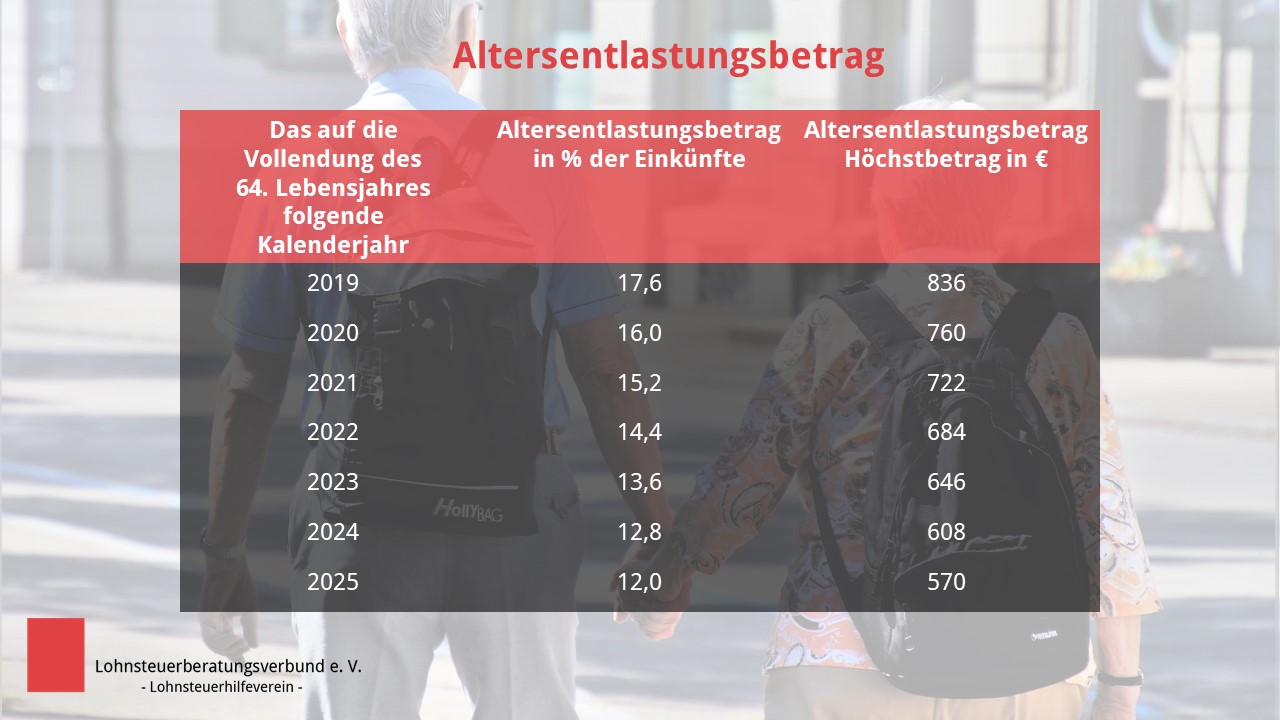

Der Altersentlastungsbetrag errechnet sich nach einem bestimmten Prozentsatz, ist jedoch auf einen Höchstbetrag im Kalenderjahr begrenzt. Die Höhe des Prozentsatzes und des Höchstbetrags ergeben sich aus der Tabelle in § 24a EStG, diese Werte werden seit 2005 jedoch stufenweise abgebaut. Der sich nach dieser Tabelle ergebende Wert im Kalenderjahr nach der Vollendung des 64. Lebensjahrs wird dann bis zum Lebensende berücksichtigt.

Ausschnitt aus der Tabelle gem. § 24a S.5 EStG

Hier findet das sogenannte „Kohortenprinzip“ Anwendung.

Vollendet ein Steuerpflichtiger im Jahr 2022 das 64. Lebensjahr, kann ab dem Kalenderjahr 2023 grundsätzlich der Altersentlastungsbetrag berücksichtigt werden.

Laut Tabelle § 24a EStG beträgt der anzuwendende Prozentsatz hier 13,6 %, der Höchstbetrag 646 €. Beide Werte sind dann bei jeder Veranlagung, in der die o. g. Einkünfte erzielt werden, zugrunde zu legen.

Eine Besonderheit gilt hierbei für Personen, deren Geburtstag auf den 01.01. fällt. Feiert ein Steuerpflichtiger am 01.01.2023 seinen 64. Geburtstag, dann vollendet er sein 64. Lebensjahr mit Ablauf des 31.12.2022. Somit steht ihm der Altersentlastungsbetrag ab dem Jahr 2023 zu.

(Stand: 08.07.2022)

Bei diesem Beitrag handelt es sich um einen redaktionellen Text des Redaktionsteams. Dieser Beitrag ersetzt keine Beratung im Rahmen einer Mitgliedschaft in unserem Lohnsteuerhilfeverein. Eine Beratungsleistung im konkreten Fall findet nur im Rahmen einer Mitgliedschaft innerhalb der Beratungsbefugnis gemäß § 4 Nr. 11 StBerG statt.

Rund 1.200 Beratungsstellen bundesweit

Finden Sie Ihre persönliche Lohnsteuerhilfe-Beratungsstelle vor Ort!