Sie sind hier: Home > Steuertipps > Einzelansicht

Arbeitskleidung als Werbungskosten – auch die Reinigung ist absetzbar!

Steuerzahler haben die Möglichkeit, Kosten für die Reinigung ihrer Berufskleidung steuerlich geltend zu machen.

Viele Arbeitnehmer sind in ihrem Job auf Arbeitskleidung angewiesen. Unabhängig davon, ob sie vom Arbeitgeber gestellt wird oder man sie aus eigener Tasche bezahlt - am Ende stellt sich für den Steuerzahler die Frage: Können auch die Reinigungskosten für Arbeitskleidung steuerlich abgesetzt werden oder nicht? Hier die wichtigsten Informationen zum Thema:

Was ist Berufskleidung?

Zunächst sollte grundsätzlich geklärt werden, was Berufskleidung eigentlich genau ist. Darunter versteht man die Kleidung, die typisch für den ausgeübten Beruf ist und nur während der Arbeitszeit getragen wird. Deshalb können Kleidungsstücke, die zwar für die Arbeit benötigt werden, aber auch privat getragen werden könnten, nicht berücksichtigt werden.

Typische Berufskleidungen sind:

- Amtskleidungen

- Kittel

- Uniformen

- Schutzkleidungen

- Dienstkleidungen

Welche Kosten sind generell im Zusammenhang mit Arbeitskleidung absetzbar?

Bezüglich der Arbeitskleidung können verschiedene Kosten zum Ansatz gebracht werden:

- Anschaffungskosten

- Reinigungskosten (Waschen, Trocknen, Bügeln)

- Reparaturkosten

Hinweis: Nur Ausgaben, die tatsächlich vom Arbeitnehmer selbst getragen wurden, sind in der Steuererklärung absetzbar. Sollte der Arbeitgeber entstandene Kosten erstatten, sind diese abzuziehen.

Tipp: Sollte private Kleidung während der Arbeit stark verunreinigt oder beschädigt werden, können gegebenenfalls auch diese Kosten in der Steuererklärung geltend gemacht werden.

Wie viel kann ich absetzen?

Grundsätzlich gibt es drei Möglichkeiten, Aufwendungen für die Reinigung von Arbeitskleidung geltend zu machen.

Berechnung der Reinigungskosten mit eigenen Geräten

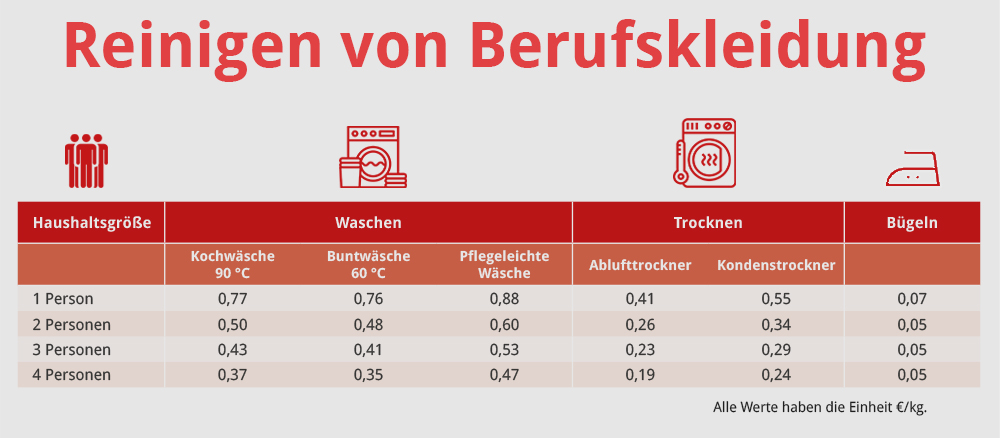

Werte für die Berechnung der Reinigungskosten für Berufskleidung

Wird die Arbeitskleidung mit der eigenen Waschmaschine gewaschen, können die dafür absetzbaren Kosten ganz einfach berechnet werden: Die Höhe ist abhängig von

- der Anzahl der im Haushalt lebenden Personen

- der Menge der gewaschenen Berufskleidung in Kilogramm

- der Art des Waschvorgangs.

Beispiel: Ein Steuerpflichtiger wäscht wöchentlich 3 kg Arbeitskleidung bei 60 °C. Insgesamt arbeitet er 44 Wochen.

Berechnung: 3 kg x 0,76 € x 44 Arbeitswochen = 100,32 €

Auch die Kosten für den Einsatz eines Wäschetrockners können geltend gemacht werden. Die Höhe richtet sich nach der Menge der getrockneten Wäsche, der Personenzahl und danach, ob ein Kondensations- oder ein Ablufttrockner verwendet wird.

Beispiel: Von der gewaschenen Arbeitskleidung gibt der Steuerpflichtige 2 kg pro Woche in seinen Ablufttrockner.

Berechnung: 2 kg x 0,41 € x 44 Arbeitswochen = 36,08 €

Waschsalon

Natürlich besteht auch die Möglichkeit, Arbeitskleidung in einem Waschsalon oder von einer professionellen Reinigung waschen zu lassen. Wichtig ist, dass die Belege sorgfältig aufgehoben werden, da hier die vollen Kosten aus der Rechnung geltend gemacht werden können.

Arbeitsmittel-Pauschale

Sollten keine eindeutigen Belege vorhanden oder die Berechnung der Reinigungskosten zu aufwendig sein, besteht die Möglichkeit, eine „Arbeitsmittel-Pauschale“ in Höhe von 110 € in der Steuererklärung anzugeben.

Berufskleidung - Was kann ich absetzen?

(Stand: 02.06.2023)

Bei diesem Beitrag handelt es sich um einen redaktionellen Text des Redaktionsteams. Dieser Beitrag ersetzt keine Beratung im Rahmen einer Mitgliedschaft in unserem Lohnsteuerhilfeverein. Eine Beratungsleistung im konkreten Fall findet nur im Rahmen einer Mitgliedschaft innerhalb der Beratungsbefugnis gemäß § 4 Nr. 11 StBerG statt.

Rund 1.200 Beratungsstellen bundesweit

Finden Sie Ihre persönliche Lohnsteuerhilfe-Beratungsstelle vor Ort!