Sie sind hier: Home > Steuertipps > Einzelansicht

Förderung von Elektromobilität

Der Staat fördert den Umstieg auf ein Elektrofahrzeug großzügig. Sowohl im Privatbereich als auch für Unternehmen gibt es viele Anreize und Förderungen bei einem Umstieg auf elektrisch betriebene Fahrzeuge.

Im Rahmen des sogenannten „Klimapakets“ fördert die Bundesregierung die Elektro-Mobilität. Es werden hier sowohl Anreize für Privatpersonen, als auch für Unternehmen geschaffen, bei der Anschaffung von Dienstwagen vermehrt auf Elektro- und Hybridelektrofahrzeuge zu setzen.

Förderung für E-Autos beim Dienstwagen

Die Überlassung eines Fahrzeugs seitens der Firma für private Fahrten und/oder Fahrten zwischen Wohnung und erster Tätigkeitsstätte führt beim Arbeitnehmer zu steuerpflichtigem Arbeitslohn (Sachbezug).

Diese Sachbezüge werden entweder durch Ermittlung der tatsächlichen Kosten mit Hilfe der „Fahrtenbuchmethode“ oder durch Ansatz eines bestimmten Prozentsatzes ermittelt.

Die Förderung von E-Autos erfolgt hier durch eine Reduzierung des geldwerten Vorteils.

Beim Lohnsteuerabzug gilt daher für Elektrofahrzeuge oder extern aufladbare Hybridelektrofahrzeuge bei der Ermittlung der 1 % und ggf. der 0,03 % Regelung ab 01.01.2020 Folgendes:

Bei reinen Elektro- und Brennstoffzellenfahrzeugen, die keine Kohlenstoffdioxidemission je gefahrenen Kilometer aufweisen und der Bruttolistenpreis max. 60.000 € beträgt, ist nur noch ein Viertel des Listenpreises anzusetzen.

Erfüllt das Elektroauto diese Voraussetzungen nicht, wird der halbe Listenpreis angesetzt.

Dies gilt auch für extern aufladbare Hybridfahrzeuge, jedoch nur wenn das Fahrzeug eine Kohlendioxidemission von höchsten 50 Gramm je gefahrenen km aufweist oder die Reichweite unter ausschließlicher Nutzung des elektrischen Antriebs mindestens 40 Kilometer beträgt (bei Anschaffung nach dem 31.12.2021: 60 Kilometer).

Wird die Fahrtenbuchmethode angewendet, wird zugunsten der Firmenwagenbesitzer die Bemessungsgrundlage für die AfA bzw. die Miete/Leasingrate nur zu einem Viertel bzw. der Hälfte angesetzt.

Die Viertelung bzw. Halbierung gilt für die erstmals zwischen dem 01.01.2019 und 31.12.2030 (auch) zur privaten Nutzung überlassenen Fahrzeuge. Auf Anschaffung, Leasing oder Herstellung des Fahrzeuges kommt es hierbei nicht an.

Überlassung von Elektrofahrrädern

Die o. g. Regelungen gelten auch für die Überlassung von Elektrofahrrädern, wenn diese verkehrsrechtlich als Kraftfahrzeug eingestuft werden (Motorgeschwindigkeit über 25 km/h, Kennzeichen- und Versicherungspflicht).

Wird allerdings ein Elektrofahrrad, das verkehrsrechtlich nicht als Kraftfahrzeug eingestuft ist, zusätzlich zum ohnehin geschuldeten Arbeitslohn überlassen, so bleibt dieser Sachbezug vollständig steuerfrei (außer bei der Fahrradüberlassung im Wege der Gehaltsumwandlung).

Trotz der Steuerfreiheit darf die Entfernungspauschale im Rahmen der Einkommensteuerveranlagung geltend gemacht werden.

Aufladen privater Elektro- bzw. Hybridelektrofahrzeugen beim Arbeitgeber

Ermöglicht der Arbeitgeber das kostenlose oder verbilligte Aufladen der Batterien von Elektro- oder Hybridelektrofahrzeugen im Betrieb des Arbeitgebers, ist dies nach § 3 Nr. 46 EStG steuerfrei, sofern diese Leistung zusätzlich zum ohnehin geschuldeten Arbeitslohn gewährt wird.

Eine Begrenzung der Höhe oder der Anzahl der Kraftfahrzeuge gibt es nicht.

Diese Steuerbefreiung gilt derzeit bis Ende 2030. Der betriebliche Ladestrom bleibt auch sozialversicherungsfrei.

Auch Elektrofahrräder können steuerfrei nach § 3 Nr. 46 EStG beim Arbeitgeber aufgeladen werden. Dies ist unabhängig davon, wie die Fahrräder verkehrsrechtlich einzuordnen sind.

Außerdem werden die zusätzlich zum ohnehin geschuldeten Arbeitslohn gewährten Vorteile aus der vom Arbeitgeber zur privaten Nutzung überlassenen betrieblichen Ladevorrichtung in die Steuerfreiheit einbezogen.

Ladevorrichtung in diesem Sinne ist die gesamte Ladeinfrastruktur einschließlich Zubehör und die in diesem Zusammenhang erbrachten Dienstleistungen.

Förderung der Elektromobilität im Privatbereich

Im Juli 2016 führte die Bundesregierung in Deutschland den jeweils zur Hälfte von Bund und Autoindustrie finanzierten „Umweltbonus“ für den Kauf von Elektroautos und Plug-In-Hybriden ein.

Im Februar 2020 wurde zunächst die maximale Fördersumme auf 6.000 € erhöht bis Ende 2025, kurz darauf verdoppelte die Bundesregierung ihren Anteil mit der „Innovationsprämie“. Für den befristeten Zeitraum vom 08.07.2020 bis 31.12.2021 beträgt die Förderung bis zu 9.000 €.

Gefördert wird der Erwerb (Kauf oder Leasing) eines neuen, erstmals zugelassenen, elektrisch betriebenen Fahrzeuges.

Alle förderfähigen Elektrofahrzeuge werden auf eine vom Bundesamt für Wirtschaft und Ausfuhrkontrolle geführten Liste aufgelistet.

Voraussetzungen:

Die Förderung eines Neuwagens ist nur dann möglich, wenn der Förderantrag für ein Fahrzeug gestellt wird, dass ab dem 04.11.2019 oder später zugelassen wurde.

Bei Neufahrzeugen, die im Zeitraum zwischen 03.06.2020 und 31.12.2021 erstmalig zugelassen und beantragt werden, kann von der „Innovationsprämie“ profitiert werden.

Der Erwerb oder das Leasing des Fahrzeuges darf nicht gleichzeitig mit anderen öffentlichen Mitteln gefördert werden.

Die Förderung ist auch nur möglich, wenn das Fahrzeug im Inland auf den Antragsteller erstzugelassen wurde und mindestens sechs Monate zugelassen bleibt und der Antrag spätestens ein Jahr nach Zulassung erfolgt.

Möchte man die Förderung eines Gebrauchtwagens beantragen muss dieses Fahrzeug ebenfalls im Inland auf den Antragsteller zugelassen werden und mindestens sechs Monate zugelassen bleiben und der Antrag muss mindestens 12 Monate nach der Zweitzulassung gestellt werden.

Das gebrauchte Fahrzeug darf vor Erwerb maximal 12 Monate erstzugelassen sein und darf maximal 15.000 Kilometer gefahren worden sein.

Der Bruttokaufpreis für Gebrauchtwagen ist dabei 80 % des Listenpreises eines Neufahrzeuges.

Förderhöhe:

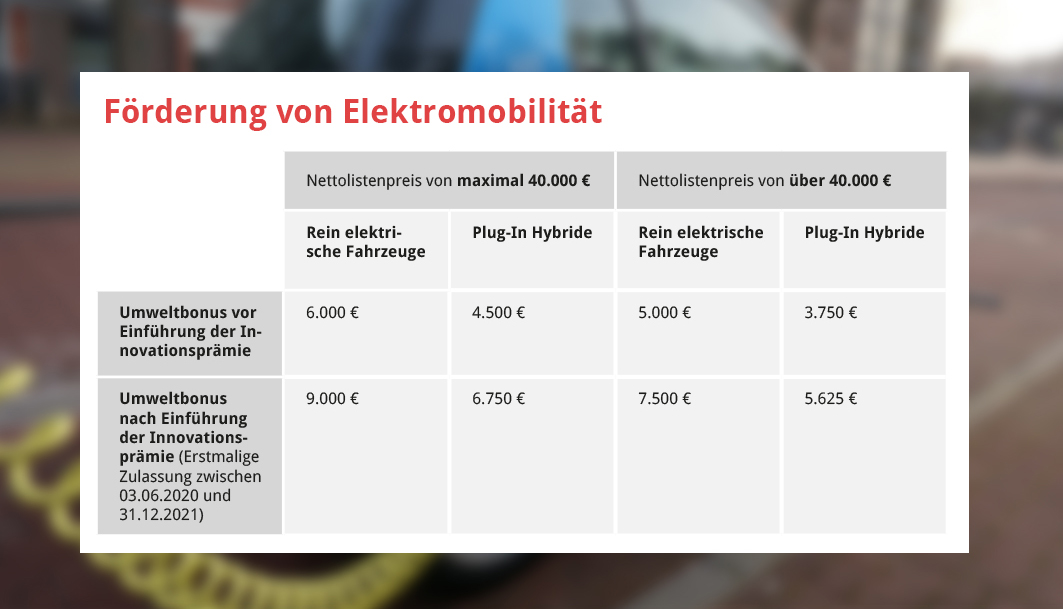

Vor der Einführung der „Innovationsprämie“ gilt bei einem Nettolistenpreis von max. 40.000 € ein Umweltbonus von 6.000 € für rein elektrische Fahrzeuge und ein Umweltbonus von 4.500 € für Plug-In-Hybride.

Durch die „Innovationsprämie“ erhöhen sich diese Beträge auf 9.000 € (rein elektrisch) bzw. 6.750 € (Plug-In-Hybride).

Bei einem Nettolistenpreis von über 40.000 € gilt ein Umweltbonus von 5.000 € für rein elektrische Fahrzeuge und ein Umweltbonus von 3.750 € für Plug-In-Hybride.

Dieser Bonus erhöht sich durch die „Innovationsprämie“ auf 7.500 € (rein elektrisch) bzw. 5.625 € (Plug-In-Hybride).

Umweltbonus für Elektro- und Hybrid-Fahrzeuge nach Listenpreis

Antragsstellung:

Der Antrag ist online beim Bundesamt für Wirtschaft und Ausfuhrkontrolle zu stellen.

(Stand: 19.11.2020)

Bei diesem Beitrag handelt es sich um einen redaktionellen Text des Redaktionsteams. Dieser Beitrag ersetzt keine Beratung im Rahmen einer Mitgliedschaft in unserem Lohnsteuerhilfeverein. Eine Beratungsleistung im konkreten Fall findet nur im Rahmen einer Mitgliedschaft innerhalb der Beratungsbefugnis gemäß § 4 Nr. 11 StBerG statt.

Rund 1.200 Beratungsstellen bundesweit

Finden Sie Ihre persönliche Lohnsteuerhilfe-Beratungsstelle vor Ort!